サーキュラーエコノミー時代のサプライチェーン再構築(古屋光大)

2021年は調達購買活動において大きな分水嶺となった年であった。新型コロナウィルスによるサプライチェーンのグローバル同時多発的な断絶、コンテナ不足によるロジスティクスの混乱、資源価格の急騰など従来の常識が通じない「買えない時代」へと突入した。その様な中で筆者が調達購買活動に今後最も大きな影響を与えると考えているものが環境対応である。

環境対応について国及び企業における過去からの取り組みは割愛するがSDGs、ESGの浸透もあり調達購買活動に大きな影響を与えるようになってきている。

COP26で各国首脳が気候変動対策について協議をする等、気候変動が国家間での課題として認識されており、ブラックロック社のCEOが2020年に顧客・投資先企業向けのレターで「気候変動リスクがもたらす投資リスクがより重要なテーマである」と述べているなど各投資機関の行動も変化してきている。

世界持続的投資連合(GSIA)の報告書(*1)によると、2020年の世界のESG投資額は35兆ドル超であり、世界の運用資産総額の36%となっている。日本においてもESG投資は310兆円を超えており今後ますます増加すると想定される。その様な潮流により企業活動そして調達購買活動もその影響を大きく受けることは想像に難くない。

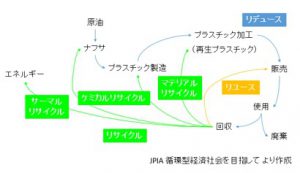

プラスチックリサイクルは①廃プラスチックを再びプラスチックに戻す「マテリアルリサイクル」②廃プラスチックをガス、油、原料等に戻して利活用する「ケミカルリサイクル」③廃プラスチックを燃焼しエネルギーを電気や蒸気として回収再利用する「サーマルリサイクル」に分類(*3)できる。

2018年の統計(*4)によると日本では約1千万トンのプラスチックが生産されており、約900万トンが廃棄されている。その廃棄されたプラスチックの内、マテリアルリサイクルは23%、ケミカルリサイクルは4%、サーマルリサイクルは56%、再利用されず廃棄されているプラスチックは16%となっている。現在は大部分が焼却処理によりサーマルリサイクルされているが、大手化学会社や商社も日本国内にマテリアルリサイクル、ケミカルリサイクルのための技術開発や投資を行っており、今後リサイクルの重要性が高まってくると予測される。

資源の少ない日本で効率的な資源回収及び再生ができれば、多くの原材料を輸入に頼っている日本のサプライチェーンのレジリエンス強化にもつながる。その様な中、筆者が注目しているのは静脈産業を含めたサプライチェーンの再構築である。

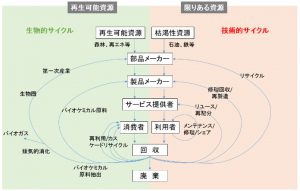

エレンマッカーサー財団の示したバタフライダイアグラム(*5)にみられるように技術的サイクル及び生物的サイクル双方での循環型社会への変化が求められ、従来の直線的なサプライチェーンから循環型のサプライチェーンへの組み替えが重要となる。具体的にはサプライヤーやその上流の原材料メーカーが自社の顧客となり、また、そこへモノを届ける静脈産業のプレーヤーも自社のサプライチェーンに組み込む必要がある。「資源をどう集めるのか?」がサプライチェーン上のキーポイントになる中、その静脈ビジネスにおいて現在の状況を整理してみたい。

中国政府は2014年に発表した意見書で「2020年までに静脈産業の領域で国際的に高度な技術や総合的なサービスを提供可能となるブランド力を持ち、1千億元以上の規模の企業を50社以上育成する」との国家目標を示している。それに基づき中国の多くの静脈企業が欧州企業を買収しておりアジアを含めたグローバルでの静脈メジャー化に向けて取り組んでいる。

一方の欧州では2018年に「循環経済における欧州プラスチック戦略」を制定し2030年までに1千万トンのプラスチック使用を目標として掲げている。EUではそれを受け静脈企業がパートナーとなる企業と協働し回収・再生を含めたサプライチェーンの構築に向けて活動をしており、循環型プラスチックアライアンスを設置してEU全体でブロックチェーン技術を活用しながら推進を検討している。

日本政府も2021年6月に「プラスチックに係る資源循環の促進などに関する法律」を制定するなど循環型社会に向けた取り組みに注力しているが、廃棄物回収については自治体の認可を受けた事業者に限られており中国、欧州のような静脈メジャーは存在していない。今後は企業活動においても従来の動脈産業同様、静脈産業の規制整備や運用管理が必要になるであろう。そしてそのような静脈産業のプレーヤーをサプライチェーンに組み込むにあたり、調達購買部門は従来のサプライヤーマネジメント同様、静脈産業のプレーヤーについて規制の確認やサプライヤー評価、管理が求められるであろう。

これまで環境影響がサプライチェーンに与える可能性を述べたが、今後環境に関する規制や社会情勢が目まぐるしく変化することが想定される中、どのように既存サプライヤーとの関係強化及び新たなサプライヤー開拓をすべきであろうか。

筆者もその答えを持っているわけではないが、一つのヒントとなるのがパーパス(存在意義)の共有と考えている。

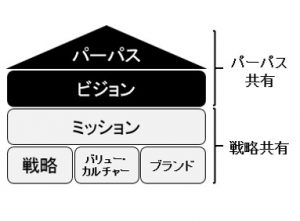

従来はサプライヤーとの戦略共有を中心とした取り組みを推進してきたが、先行きが見通せず明確な正解のないVUCAの時代においては戦略の前提条件が大きく変化する為、従来の取り組み方では通用しない局面が増えてきている。

また環境変化への対応には既存のサプライヤーだけではなく新たな技術的リソースを持つサプライヤーとの取り組みも必要となるであろう。

企業活動の前提条件が変わる中で競争力を発揮し続けるには、自社の目指すべき方向性に共感し積極的な提案を頂けるサプライヤーとの「柔軟かつ、ぶれない」取り組みが重要となってくる。

その為には従来の戦略共有に加え、そもそも何のために両社の取り組みがあるのかという、より高次元のパーパス(存在意義)、ビジョン(あるべき姿)の共有が必要となる。

パーパスと環境対応は親和性が高く、またSDGs、ESGなどの言葉に関連した取り組み目標に落しやすいため、サプライヤーの共感を得られやすい。

また実際の取り組みにおいては、社会的距離が必要で不確実な時代だからこそ「ナラティブ」な取り組みが有用であると考える。

社会的課題を包含したパーパスを共有し、両社で成し遂げたいビジョンを語り、あるべき姿を実現するアプローチについて余白をつくり、サプライヤーとその余白を埋めることによって共体験をもち、固定化されたメッセージではなく外部環境に合わせしなやかに変化する現在進行形のマルチメッセージを発信する、というサプライヤーとの協創を効果的に行うためのマーケティング的な取り組みが調達購買に求められてくるであろう。

これまで環境対応におけるプラスチックリサイクルの拡大により静脈産業を含めたサプライチェーン再構築の可能性と新たなサプライヤーとの関係構築方法について述べてきた。

難しい変化が起きた時こそ競争力を獲得するチャンスととらえ、これからの調達購買組織のあるべき姿を構築する為に学び続け、正解のない中で試行錯誤することが「買えない時代」に求められる調達購買部員の姿ではないだろうか。

参考

(*1)GSIA Report

http://www.gsi-alliance.org/wp-content/uploads/2021/08/GSIR-20201.pdf

(*2)環境省 プラスチック製容器包装の再商品化に伴う環境負荷の削減効果について

https://www.env.go.jp/houdou/hgazou/11575/1147.pdf

(*3)石油化学工業協会 循環型経済社会を目指して

https://www.jpca.or.jp/sustainability/env.html

(*4)環境省 プラスチックを取り巻く国内外の状況

https://www.env.go.jp/council/03recycle/20201120t2.pdf

(*5)エレンマッカーサー財団 バタフライダイアグラム

https://ellenmacarthurfoundation.org/circular-economy-diagram

(*6)環境省 プラスチックに係る資源循環の促進等に関する法律